Hoe lekker zou het zijn als je niet meer verplicht hoeft te werken? Elke dag wakker worden door zonlicht, in plaats van een wekker. Gewoon overdag met je hobby bezig zijn. Niet meer een uur in de file voor een baan die je sowieso al niet bevalt.

Voor de meeste mensen blijft het bij deze dagdroom. Niet voor mij. Toen ik ging ondernemen besloot ik om naar financiële onafhankelijkheid te streven. Tot dat punt leefde ik van loonstrook tot loonstrook.

In 2013 kreeg ik te horen dat mijn functie zou vervallen bij het bedrijf waar ik werkte. Om eerlijk te zijn: een paar dagen lang was dit gewoon kut. Omdat ik het werk met plezier deed, maar vooral omdat ik geen cent te makken had. Maar ook zag ik er direct een kans. Zie, ik daag mezelf graag uit. Vrij snel besloot ik dat ik zo snel mogelijk financieel onafhankelijk wilde worden, om niet meer in die situatie te komen.

De vraag aan jou is: blijft het bij een dagdroom? Of ga je actie ondernemen?

De betekenis van financiële onafhankelijkheid

De term financiële onafhankelijkheid wordt regelmatig gedropt. Maar wat is de definitie eigenlijk?

Definitie

Je bent financieel onafhankelijk wanneer je vermogen of je passieve cashflow je kosten dekt.

Passieve cashflow zijn inkomsten waar je niet (of nauwelijks) voor hoeft te werken. Zoals rente, dividend, royalties of huurinkomsten.

Het CBS zegt overigens dit:

Situatie waarbij het persoonlijke inkomen uit arbeid of eigen onderneming alsmede uit sociale verzekeringen hoger is dan de door het CBS gehanteerde lage-inkomensgrens voor een eenpersoonshuishouden.

Dus er zit verschil tussen wat de officiële definitie van het CBS is en wat je zelf verstaat onder financiële onafhankelijkheid. In any case: het komt er op neer dat je met je investeringen je in je levensonderhoud kunt voorzien.

Waarom mensen streven naar financieel onafhankelijk

Bovenstaande is de definitie van financiële onafhankelijkheid. Maar wat betekent het nou eigenlijk?

Voor iedereen zal de betekenis van financiële onafhankelijkheid net iets anders zijn. De een zal zijn pensioen geregeld willen hebben, zonder afhankelijkheid van de overheid. De ander wil graag schrijver worden en wil fulltime hiermee bezig kunnen zonder geldzorgen.

Voor iedereen die streeft naar financiële onafhankelijkheid zal gelden: je wilt niet meer afhankelijk zijn. Niet meer een baan hoeven die je niet wilt. Niet meer een uur vast hoeven zitten in het verkeer om acht uur voor een baas te werken die je niet eens mag.

Maar wat het voor mij betekent:

- Meer vrijheid: ik hoef niet meer 40 uur per week voor een baas te werken

- Meer blijheid: ik kan mij concentreren op mijn hobbies of eigen projecten

- Minder stress: als ik mijn eten en huur kan betalen, daalt mijn stressniveau significant

Voordat we overgaan naar de how is het goed om voor jezelf even stil te staan bij de why. Het zal namelijk hard werken zijn om financiële onafhankelijkheid te bereiken. Je zult ook bepaalde zaken wellicht moeten opgeven, omdat je geld moet besparen. Is je why sterk genoeg? Heel goed. Onwards!

Let’s talk money: hoeveel geld je nodig hebt om financieel onafhankelijk te zijn

Het korte antwoord is: genoeg om voor de rest van je leven je kosten te dekken. Het uitgebreide antwoord ligt iets genuanceerder. Zo hoeft het niet eens om de hoogte van je vermogen te gaan, maar kan passief inkomen ook een oplossing zijn.

Als je een beetje onderzoek doet online, kom je de regel van 25x tegen. Deze luidt: je hebt 25x je jaarlijkse kosten nodig als vermogen om financieel onafhankelijk te zijn.

Dus heb je €15.000 aan lasten per jaar, dan heb je €300.000 nodig om financieel onafhankelijk te zijn.

Waarom werkt dit? Het gaat deels om je kosten en deels om je rendement. Heb je €300.000 aan vermogen en je hebt een rendement van 5%, dan heb je precies €15.000 aan rendement per jaar.

Maar zelfs al haal je 4% rendement op €300.000, dan kun je 45 jaar genieten van je financiële onafhankelijkheid.

4% rendement, €300.000 vermogen en €15.000 aan kosten

Maar niet helemaal

Je hebt natuurlijk ook zoiets als inflatie en in Nederland kennen we vermogensrendementheffing. Dit is een belasting op je vermogen. Wat, je dacht dat dit makkelijk zou zijn?

Dat is waarom in Nederland de 25x eerder 30x zou moeten zijn. Met 2% inflatie en 1% VRH ben je namelijk na 23 jaar al door je vermogen heen met 4% rendement. Heb je 30x je kosten aan vermogen en 5% rendement, dan kun je 47 jaar vooruit. Een significant verschil.

Wil je zelf spelen met mijn excel? Open hem via deze link: FI SPREADSHEET en sla hem op om de spreadsheet zelf te gebruiken.

Dus: hoeveel heb je nodig om financieel onafhankelijk te zijn? Dat ligt hem aan:

- Hoe lang je met je vermogen vooruit wilt kunnen

- Wat je rendement is

- Wat je jaarlijkse kosten zijn die je moet dekken

Als je het veilig wilt spelen, zou mijn advies zijn om te streven naar een vermogen dat jou meer dan je jaarlijkse kosten uitkeert aan rendement.

Hoe word je financieel onafhankelijk?

Dus je hebt besloten om financieel onafhankelijk te worden? Heel goed, dat is de eerste stap. Maar ook de makkelijkste. Je hebt nog niets hoeven opgeven en nog geen tijd hoeven besteden aan het uitzoeken en plannen.

Het plannen en uitzoeken is wél waar je nu mee aan de slag moet. Hoewel het eindpunt een oase aan rust en overvloed belooft, is de weg ernaartoe een taaie. Je zult moeten bezuinigen op leuke dingen, extra hard moeten werken en leren hoe je moet investeren.

Maar dat zijn uitdagingen! Zie het als een spel met een duidelijke end-game.

Maak een stappenplan

Zonder doel bereik je niks. Daarom wil je eerst een eindpunt bepalen en een stappenplan uitstippelen. Dit plan bepaalt wat je moet verdienen en hoe lang je hierover gaat doen.

Maak een overzichtje met de volgende getallen:

- Hoeveel geld je per jaar nodig hebt om van te kunnen leven

- Wat op dit moment je netto inkomen is

- Hoeveel je op dit moment spaart

- Vermenigvuldig je jaarlijkse kosten x30, dit is ruwweg je benodigde vermogen voor financiële onafhankelijkheid

Met bovenstaande getallen kun je aan de slag. Je kunt bijvoorbeeld je benodigde vermogen delen door het bedrag dat je nu per jaar spaart. Waarschijnlijk gaat je dit niet snel genoeg. Anders las je niet dit artikel. Laten we nu dan eens kijken waar je aan wilt werken.

Sparen: elimineer wat je niet nodig hebt

Als je netto-inkomen €2000 is en je spaart op dit moment €300 per maand, dan is €100 extra sparen al 33% meer vermogen dat je kunt investeren. Vergis je dus niet in de kracht van sparen.

Als je het maximale wilt sparen uit je beschikbare maandelijkse vermogen, wil je elke uitgave onder de loep nemen. Question everything. Maar natuurlijk heeft het zin om bij de grootste kostenposten te starten. Hierbij een lijstje dat je op weg helpt.

Woonlasten

Het meest confronterende onderwerp voor jezelf zijn wellicht je woonlasten. Als je comfortabel woont, of het nu huur of koop is, is dit iets dat je niet wilt veranderen. Zelf vind ik mijn woongenot belangrijk en ik woon zeker niet zo goedkoop als ik zou kunnen. Maar als je echt alles op alles wilt zetten om financiële onafhankelijkheid te bereiken, wil je je eerst afvragen of je op dit moment de ideale woonsituatie hebt.

Kijk eens op Funda of bij wooncorporaties in je woonomgeving om een beeld te vormen van de opties die je hebt. Misschien zie je wel woningen voorbij komen die een stuk kleiner zijn, maar waar je prima zou kunnen wonen. Wellicht kun je iets buiten het centrum gaan zitten of denken aan een klushuis.

Let wel: je hoeft niet perse of direct je huis te verkopen. Maar reken gewoon eens voor jezelf door wat een goedkoper huis zou betekenen voor je looptijd naar financiële onafhankelijkheid. Vraag jezelf daarna af of je hier winst op wilt halen.

Auto

Oh man. De auto. Hier geven wij Nederlanders graag geld aan uit. Een gemiddelde nieuwe auto kopen wij voor €25.000 waar we vervolgens €2.500 per jaar op afschrijven. Waanzin, als je het mij vraagt. Meer hierover lees je in mijn artikel over mijn youngtimer.

Het is heel simpel: als je serieus bent over financiële onafhankelijkheid, vraag je dan serieus af of je je auto nodig hebt. Kans is dat OV, een auto huren of carpoolen significant goedkoper gaat zijn dan het bezitten van een auto. Do the math!

Abonnementen

Regelmatig houd ik een rondje abonnementen opruimen. Een TV-abonnement heb ik al zes jaar niet meer. Mijn telefoonabonnement is altijd een sim-only (gratis telefoons bestaan niet). Wat overblijft herevalueer ik om de zoveel tijd.

We hebben nogal wat abonnementen die we jaarlijks kunnen heroverwegen. Begin eens met dit lijst hieronder. Schrijf jouw huidige aanbieder op, ga op zoek naar een alternatieve aanbieder en tel de winst eens bij elkaar op.

- Zorgverzekering

- Energieleverancier

- TV

- Internet

- Mobiel telefoonabonnement

- Krant en tijdschrift

- Bankrekening (yup, daar betaal je voor)

Kleding en interieur: iets erin = iets eruit

Voor mezelf heb ik de regel: als ik iets koop qua kleding of interieur, moet er ook iets uit. Zo voorkom ik dat mijn kledingkast en huis een verzamelbak wordt van zooi dat ik niet gebruik. Als ik niet iets wil weggooien uit mijn kledingkast, betekent dat ik ook niet iets nieuws nodig heb.

Overigens ben ik qua kleding ook vrij makkelijk. Als iets mij bevalt, koop ik er vaak meteen meerdere van. Mijn kast hangt dan ook vol met zwarte t-shirts, zwarte of grijze longsleeves en een paar broeken. Ik zeg niet dat je full Steve Jobs moet gaan met je kleding, maar vraag je wel af hoeveel je per maand er aan uitgeeft en of dat wellicht wat minder kan.

Boodschappen

Vrij hoog op het kostenlijstje staan de boodschappen. Laat ik voorop stellen dat je niet overal het goedkoopste van wilt kopen. Ik geloof namelijk er heilig in dat wat we in ons lichaam stoppen significant impact heeft op onze gezondheid en ons presteren. De meeste boodschappen die ik doe zijn dan ook biologisch.

Maarrrrr. Dat betekent niet dat je kunt bezuinigen op je boodschappen. Zo is biologisch koeienvlees bijna de helft goedkoper dan biologisch kippenvlees.

Dit is hoe ik bespaar op boodschappen:

- Online bestellen zodat ik online alle aanbiedingen kan uitzoeken

- Ik budgetteer ongeveer een budget van €200 per maand voor mezelf, vaak zit ik hier onder

- Ik mealprep mijn avondeten, waardoor ik precies koop wat ik nodig heb

- Door mijn maaltijden te mealpreppen gooi ik nooit eten weg

- Nooit boodschappen doen met honger

Verdienen: haal het maximale uit je werkweek

Sparen helpt je om meer geld over te houden. Maar ook leef je goedkoper, waardoor je weer minder geld nodig hebt om financieel onafhankelijk te worden. Win-win. Maar je spaarvermogen is niet de enige knop waaraan je kunt draaien.

Misschien kun je wat meer verdienen. Er zijn letterlijk honderden, zo niet duizenden manieren om meer geld te verdienen. Laten we eens wat opties doornemen. Wellicht zit er niet dé mogelijkheid voor jou bij. Maar heb een open mind en kijk naar de mogelijkheden. Wellicht krijg je ideeën die wel voor jou interessant zijn.

Salarisverhoging

Heb je wel eens gevraagd om salarisverhoging? Grote kans van niet. Het is namelijk een oncomfortabel onderwerp. Je gaat eens soort van confrontatie aan om met je werkgever. Maar wees hier niet bang voor. Met de juiste voorbereiding voel je je een stuk zekerder.

Wat je je eerst wilt afvragen:

- Verdien je boven het gemiddelde voor iemand in jouw positie in jouw vakgebied?

- Heb je ooit onderhandeld over je salaris?

- Verdien je meer dan je collega’s die jouw werk minder goed of minder lang doen?

Beantwoord je één of meer vragen met ‘nee’? Dan is het tijd om een plan van aanpak te maken om te onderhandelen over je salaris. Dit is wat je wilt doen:

- Zoek uit wat een redelijke vergoeding is voor iemand in jouw positie met jouw ervaring.

- Bepaal het bedrag wat jij als salaris wilt verdienen.

- Schrijf argumenten op waarom jij dit salaris verdient.

- Schrijf tegenargumenten op die je werkgever zal gebruiken en weerleg deze.

- Oefen je gesprek met een vriend of vriendin.

Misschien wil je iets hoger gaan zitten dan je echt wilt verdienen, om zo een onderhandelingspositie te hebben. En wie weet, misschien krijg je wel het volledige bedrag. Je kunt zelf wel ongeveer aanvoelen wat redelijk is om te vragen, ook ten opzichte van je huidige salaris, behalve als je huidige salaris echt significant te laag blijkt te zijn.

Bijverdienen: webshop

Weet je hoe makkelijk het is om een webshop te starten? Inschrijven bij de KVK, een abonnement afsluiten bij Lightspeed (webshop software), producten inkopen en op de site zetten.

Natuurlijk is de praktijk iets complexer. Je hebt geld nodig, moet risico nemen en zit met de verzending. Maar dat zijn uitdagingen die zijn te overkomen. Dat hoort bij het ondernemerschap. En kom niet aan met: dat kan ik niet. Mijn ouders (55+) zijn in 2014 de webshop www.debreibar.nl gestart, waar ze met veel plezier en hard werken nu mee bijverdienen.

Maar je moet wel een product hebben, de juiste mindset en aan de slag met marketing. Lees mijn blog over geld verdienen met een webshop: link

Bijverdienen: freelance werk vanuit huis

Is een webshop niets voor jou, maar heb je wel iets te bieden dat waarde toevoegt voor webshopeigenaar of andere bedrijven? Kun je bijvoorbeeld goed schrijven, beheers je meerdere talen in schrift of kun je designen? Man, dan heb je goud in je vingers.

Schrijf je in bij de KvK als eenmanszaak, neem een abonnement op moneybird.nl om facturen mee te sturen en je kunt los. Maak bij voorkeur een nette site waar je je diensten aanprijst. Ga vervolgens op sites als freelance.nl, opdrachten.nl of internationaal op upwork.com of fiverr.com op zoek naar opdrachten.

Lees meer manieren om freelance geld te verdienen in het artikel over online geld verdienen vanuit huis. En check ook mijn boek SUPERFREELANCER als je stappen wilt maken als freelancer.

Bijverdienen: bijbaan vanuit huis

Vind je het wat te spannend om te gaan freelancen en wil je liever wat vastigheid? Ook dat kan prima. Je kunt bijvoorbeeld als social media beheerder, assistent of klantenservicemederwerker op afstand werken. Enkele sites waar je vacatures kunt vinden: weworkremotely.com,remoteok.io en blog.creativelive.com/best-sites-finding-remote-jobs.

Bijverdienen: ondernemen

Ben je iets ambitieuzer? Heb je een supergoed idee? Je kunt prima vanuit huis een onderneming starten in je vrije tijd. De lui die Airbnb zijn gestart hadden op dat moment nul centen en bedachten een deel van hun woning te gaan verhuren. Om dit te doen startten ze een kleine website. Het hele verhaal lees je hier. Meer ideeën nodig? Ik schreef 62 manieren om geld te verdienen.

Doe!

Nu je wat ideeën van mij hebt gelezen, heb je misschien zelf wat notities gemaakt of eigen ideeën gevormd. Laat het hier niet bij. Ondernemen is niet een goed idee hebben. Ondernemen is doen. Begin. Ook een tweede baantje erbij nemen begint bij actie. Doe!

Investeren: beleg je vermogen op een slimme manier

Nu heb je geld over, omdat je meer spaart. En je verdient wat meer door salarisonderhandeling, een tweede baantje of een freelance-carrière on-the-side. Dit zijn goede stappen richting financiële onafhankelijkheid.

Nu is het tijd om dat extra kapitaal aan het werk te zetten.

Disclaimer: ik ben GEEN gecertificeerd investeerder, investeringscoach of financieel adviseur. Ik ben gewoon iemand met een beetje ervaring met investeren. Mijn advies is niet bindend en ik raad ook aan om mijn advies nooit als enige bron te raadplegen.

Start met een plan en strategie

Investeren is iets moois. Je zet je geld aan het werk om meer geld te maken. Maar er zitten ook risico’s aan. Geen belegging is zonder risico. Maar ook dat hoort bij het pad naar financiële onafhankelijkheid. Hoeveel risico je wilt nemen is compleet afhankelijk van je risicotolerantie en tijdspad.

Voor je verder gaat, ik heb een interview gedaan met Vincent Kouters over freelancen, beleggen en pensioen. Het interview lees je hier.

Waarin kun je beleggen

Nogmaals: begin bij de basis en lees ook mijn artikel over hoe je start met investeren of, bij voorkeur, doorgrond informatie van andere bronnen die exclusief over dit onderwerp schrijven. Of betrek je financieel adviseur.

Dat gezegd, dit zijn een paar beleggingsopties die je weg naar financiële onafhankelijkheid kunnen helpen met daarbij wat voor- en nadelen:

Beleggingsfondsen

Een beleggingsfonds is een beheerd fonds met daarin een selectie aan aandelen.

- Voordeel: weinig stress voor jezelf.

- Nadeel: weinig invloed en je betaalt een fee aan de fonds.

- Voorbeeld: je eigen bank heeft waarschijnlijk fondsen, of shop eens bij meesman.nl of Nationale Nederlanden.

ETF’s

Een ETF volgt een index. Net als een fonds bestaat een ETF uit een aandelenpakket, maar wordt niet actief beheerd, het volgt simpelweg de index.

- Voordeel: lagere kosten dan een fonds en nog steeds risicospreiding

- Nadeel: potentieel minder rendement dan een fonds

- Voorbeeld: Think ETF

Obligaties

Obligaties zijn leningen aan bedrijven of overheden. Meestal betekent een hogere rente meer risico.

- Voordeel: enigszins laag risicoprofiel

- Nadeel: Lager potentieel rendement dan andere opties

- Voorbeeld: Morningstar heeft een overzicht van diverse obligaties hier

Losse aandelen

Als particulier kun je aandeel kopen in beursgenoteerde bedrijven.

- Voordeel: geen extra beheerkosten en volledige vrijheid

- Nadeel: meer risico en kost meer tijd

- Voorbeeld: Je kunt elk beursgenoteerd bedrijf kopen, zoals Coca Cola

Crowdfunding

Je kunt als particulier geld lenen aan bedrijven via crowdfunding.

- Voordeel: niet onderhevig aan speculatie

- Nadeel: sommige bedrijven zullen failliet gaan

- Voorbeeld: je vindt op de site geldvoorelkaar.nl een groot aantal projecten

Vastgoed

Liever iets ‘echts’? Investeer dan in vastgoed en verhuur je ruimte.

- Voordeel: je hebt zelf controle over je belegging

- Nadeel: onderhoud en potentiële vervelende huurders

- Voorbeeld: een studentenwoning

Startups

Naast crowdfunding kun je ook in startups investeren in ruil voor aandelen, bv via Symbid.nl

- Voordeel: een potentieel extreem hoog rendement

- Nadeel: hoog risico en je kunt niet zomaar je aandeel verkopen

- Voorbeeld: zie projecten op Symbid.nl

Schone energie

Via diverse manieren kun je in schone energie investeren.

- Voordeel: investeringen in schone energie leveren belastingvoordeel en je investeert in een schone toekomst

- Nadeel: het rendement kan lager zijn dan andere investeringen en een project kan falen

- Voorbeeld: meewind.nl

Plan je tijdspad

Als je weet hoeveel je per maand aan kapitaal gaat investeren en je weet met welk rendement je ongeveer gaat beleggen, kun je aan het plannen.

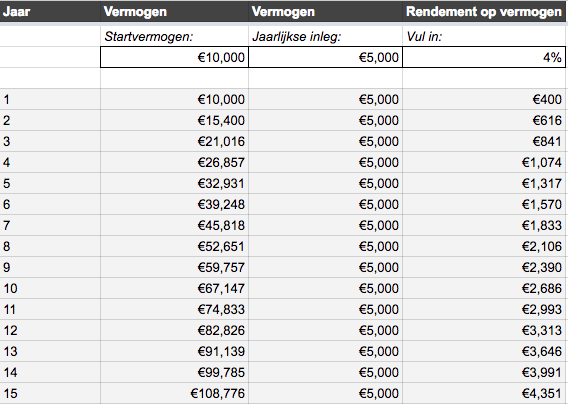

Om je op weg te helpen heb ik een spreadsheet gemaakt.

Hier zie je hoe snel je vermogen groeit bij een bepaalde jaarlijkse inleg en rendement. Zelf met de getallen spelen? Voel je vrij om de spreadsheet uit te breiden met extra data. Download de spreadsheet hier

10 online bronnen over financiële onafhankelijkheid

Ja, leuk. Goed verhaal. En nu? Nu is’t aan jou. Mijn advies zou zijn om je te mengen in de online community van financiële onafhankelijkheid. Lees blogs, deel kennis op fora en stel vragen op Reddit.

De meeste mensen in de community zijn leergierig, maar niet gierig in het delen van informatie. Je zult merken dat enthousiasme, behulpzaamheid en aanmoediging veelal te vinden zijn op onderstaande bronnen.

Maak een bladwijzermap aan en dump deze sites erin:

- Mrmoneymustache.com – Mr. Money Mustache is een soort cultheld in de wereld van financiële onafhankelijkheid. Hij en zijn vrouw gingen rond hun 30e met pensioen. Op zijn blog lees je veel over de how en de why. Vooral de post The Shockingly Simple Math Behind Early Retirement wordt veel gedeeld en geeft een aanvullend inzicht dan mijn blog hierboven.

- Earlyretirementextreme.com – wil je je pad naar financiële onafhankelijheid een kickstart geven in extreme vorm? Dit is je startpunt.

- Mrfreeat33.com – Jason Fieber groeide vrij arm op, verspilde zijn geld in zijn twintiger jaren en herpakte zichzelf om op zijn 33e met pensioen te gaan. Hij is een autoriteit als het gaat om dividendbeleggen en heeft zijn complete portfolio ook online staan, inclusief de bedragen.

- https://gathering.tweakers.net/forum/list_messages/1628483. Een langlopend topic op Tweakers.net over financiële onafhankelijkheid. Wat het mist in overzicht, maakt het goed in persoonlijke inzichten.

- reddit.com/r/DutchFIRE – de subreddit voor Nederlanders die “Financial Independence & Retire Early” ambiëren. Niet altijd superdruk daar, maar het gaat om kwaliteit, nietwaar? Ook een prima plek om je vragen te stellen.

- reddit.com/r/financialindependence – de internationale variant voor financiële onafhankelijkheid. Interessant om ook inzichten uit andere landen mee te krijgen. Wie weet heb je wel de ambitie om te emigreren om eerder tot je doel te komen. Dan is dit een interessante online hangplek.

- forum.fok.nl/forum/41 – het Werk, Geldzaken en Recht subforum op Fok!. Hier lees je topics over crowdfunding, de beurs en financiële kwesties. Ook een goede plek om kennis te delen en vragen te stellen.

- retirebeforedad.com – een knakker met als streven om vóór zijn pa’s pensioenleeftijd met pensioen te gaan. Dit blog bevat een breed scala aan onderwerpen en is niet gefocust op één specifiek gebied.

- Vincentkouters.nl – Vincent is een freelancer die een nieuwsbrief heeft opgezet om je beter te leren om te gaan met geld. Noemt zichzelf ‘Tonnair’ en helpt jou dat ook te worden.

- financieelonafhankelijkblog.nl – een nog jong blog, dus nog niet veel content, maar toch een shoutout naar dit initiatief vanwege de potentie.